買収できる企業サイズの現実

東証上場企業が買収を行う場合には適時開示義務があるが、ターゲット企業の売上が自社の10%未満であることや利益が30%未満であることなどを満たせば軽微基準に該当して対外公表をしなくてよい。

一方、自社の売上高の30%を超える会社の買収は日常のM&A戦略の範疇を超えた社運をかけた案件であり、50%を超える会社に対しては合併を視野に入れる必要がある、というのが経験的な直観である。

買収の実行を判断するうえで、ターゲット企業が買収対象として現実的な規模かどうかは重要である。統計データを参考にして、昨今のM&Aの取引はどのようになっているのかを確認してみることにする。

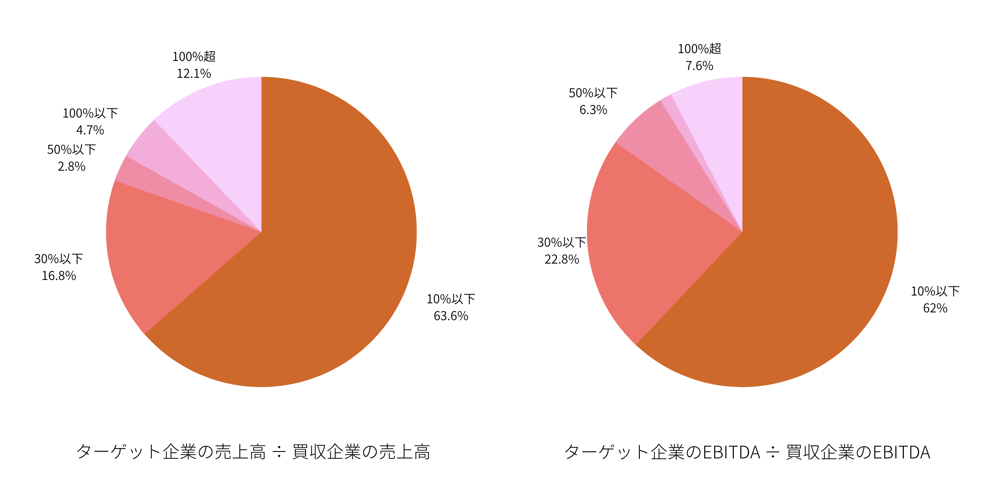

2021年のM&A案件のうち、売上高では6割、EBITDAでは9割が軽微基準の水準の案件

Refinitiv社(旧Thomson Reutors社)のデータベースを用いると2021年に日本企業を対象としたM&A案件は4305件であり、このうち買収側と被買収側の企業の売上高のデータが揃っている案件は107件、EBITDAが揃っている案件は79件であった。

結果としては、売上高でいうと63%、EBITDAでいうと85%が軽微基準相当のM&A案件であった。M&Aが日常化している今日、大半の案件は開示水準に満たないほどのサイズであるという事実が判明した。

一方で、自社の売上高を超える買収が12%を占めているのは驚きである。なお、この12%は個別案件を精査していくと企業統合案件や金融的な特殊案件であった。これらを除くと、売上高規模で30-100%の買収を行っているのは7%程度になる。冒頭申し上げた売上高で30%を超えると社運案件という感覚的基準と大きく齟齬はないように思える。

EBITDA比では30%以下の買収案件が85%というのは、EBITDAの方が売上高よりも企業価値の比較に近いであろうから納得感がある。買手と売手が同水準のEBITDA倍率であるとすれば、EBITDA比はそのまま企業価値の比率になる。買収プレミアムを載せたとするとターゲット側の相対比率はさらに上がるため、買収資金調達の観点からも難易度はますます上がっていくことになる。

年間EBITDAを超えるサイズの買収案件は24%しかない

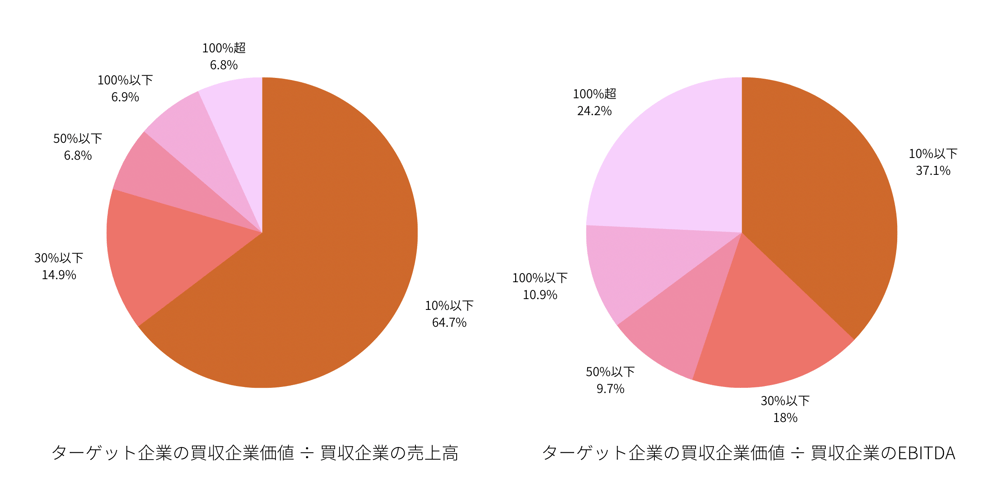

売上高比とEBITDA比はデータ数が少なかったため、今度はターゲットの買収価格ベースの企業価値(取引EV)に対する買収企業の売上高とEBITDAの水準を見てみることにする。取引EV/売上高は518件、取引EV/EBITDAは466件とデータ数がかなり増えることになった。

結果としては、買収企業の売上高に対して10%以下の取引EVの案件が65%であった。30%以下の取引EVの案件が80%に収まっており、多くの案件は慎重に行われている様子が伺える。

驚くべきなのは、買収企業のEBITDAに対する取引EVである。30%以下の案件が55%を占め、100%以下の案件に76%が収まる。つまり、年間EBITDAを超えるサイズの買収案件は24%しかない。

買収できる企業サイズは現実的にはそれほど大きくない

M&A案件自体の規模ということではなく、買収企業の企業規模との比較でいうと、大半のM&A案件は相応に小さい案件であるといえるだろう。

今度はこれまでのデータから逆算した数字遊びで、買収できる企業サイズの現実の感覚をみてみたい。少々強引な仮定をおくことにする。

仮に100億円の企業価値の会社を買収するとしよう。どれくらいの売上規模の会社が買収企業となるであろうか。先の分布を確率と見なしてあてはめると、65%で売上高1000億円、15%で300億円、7%で200億円というようになる。

EBITDAの規模で考えると、37%でEBITDA 1000億円(!)、18%でEBITDA300億円、10%でEBITDA200億円、11%でEBITDA100億円である。しかし、EBITDA100億円以下の場合も24%ある。

さて、このデータをどう捉えるべきか。M&A案件は個別に事情が異なるとはいえ、年間EBITDAを超えるM&A案件は24%しか行われていないというのがデータが示す事実である。

コーポレートファイナンスの世界では、自社EBITDAの数倍まではキャッシュでの買収資金を捻出できるし、株式を発行すれば同規模水準の買収も可能と計算される。戦略的に極めて重要な案件では、高度なM&A技術を用いることで、実際に小が大を飲むような案件も実現できるため、コーポレートファイナンスの世界は机上の空論では全くない。

一方で、現実のM&Aのほとんどは、そこまでを要しない水準で行われている。余剰現預金が多額にあるからといって投資サイズが上がるわけでもないだろう。例えば売上高の30%を超えるような買収を本業以外で行えば事業ポートフォリオの構成は大きく変化する。

いくら払えるかよりも、自社の事業規模に対してのインパクトの大きさの方が、通常は経営判断にとっては重大だ。このような観点での買収できる企業サイズの現実も踏まえておくことは、M&A戦略の策定においても、個別案件の検討においても重要だと考える。

ガーディアン・アドバイザーズ株式会社

代表取締役社長 兼 CEO

佐藤 創